Tres puntos sobre el catastrófico resultado de las cuentas individuales en Chile

Por Recaredo Gálvez Venus Reyes Investigadores de Fundación SOL

Utilizando los datos oficiales entregados por la Superintendencia de Pensiones de Chile (algunos publicados y otros solicitados por transparencia), es posible estimar los montos y las tasas de reemplazo de las pensiones pagadas, lo que corresponde a la proporción del sueldo promedio de los últimos 10 años que se recibe como pensión. Asimismo, la Superintendencia publica los detalles técnicos necesarios del módulo CNU de Stata, para calcular el monto de las pensiones a obtener según las condiciones de capital acumulado, edad y otras. En esta columna analizaremos los resultados de las estimaciones antes señaladas, que se detallan en los estudios “Pensiones sin Seguridad Social: ¿Cómo se calcula el monto de las pensiones en Chile?” y “Pensiones bajo el mínimo: Los montos de las pensiones que paga el sistema de capitalización individual en Chile”, con la finalidad de comprender la envergadura del desastre previsional que se ha generado.

En primer lugar, es importante tener presente que al momento de calcular la pensión en el sistema de cuentas individuales de las AFP se deben considerar algunos factores importantes, como si quien jubila tiene cónyuge (en cuyo caso se debe tener en cuenta la edad y sexo de la persona), si su pensión corresponderá a renta vitalicia o retiro programado y la edad en que jubilan (supongamos la edad legal de habilitación de 60 años para mujeres y 65 para hombres). Teniendo estas cosas en cuenta y consolidando la situación de ambos sexos, es posible estimar que menos de un 5% de las personas afiliadas al sistema de AFP que se jubilarán en el corto plazo no alcanzarían el 70% de la tasa de reemplazo para el ingreso imponible promedio actual, que corresponde a $864 mil para hombres y $753 mil para mujeres.

Te puede interesar| Fundación SOL: En los últimos cinco años el poder adquisitivo de trabajadoras y trabajadores creció solo $15.000

En segundo lugar, es imposible no considerar el actual desastre para quienes ya se encuentran recibiendo pensión. Los datos son contundentes: al mes de diciembre de 2023, sólo un 10% de las pensiones totales pagadas (considerando la Pensión Garantizada Universal (PGU) y componente autofinanciado) y menos del 8% de las pensiones autofinanciadas (solo AFP) fueron superiores a $800 mil. La profundidad del abismo previsional es tal, que si observamos las pensiones pagadas por AFP (principalmente retiro temporal y programado) y las de Compañías de Seguros (principalmente renta vitalicia) tenemos que el 85% de ellas son menores al Salario Mínimo. Ahora bien, agregando el aporte del Estado la situación cambia, pero sigue siendo crítica pues aun así el 70% de las pensiones se encontrarían bajo el mínimo.

En tercer lugar, estas pensiones de cuentas individuales, para la gran mayoría de las personas, representan una porción muy pequeña de su remuneración imponible promedio de los últimos 10 años laborales. Este es un punto muy relevante pues el ingreso por pensiones sustituye los ingresos del trabajo asalariado principalmente, sin embargo, los resultados demuestran que más de 40 años de AFP, no han servido para mucho más que para ser el combustible para los grandes grupos económicos del país.

Lo anterior se ve reflejado en que la tasa de reemplazo promedio de aquellas personas que recibieron su primera pensión en diciembre de 2023 alcanza apenas un 27,7%. Incluso en el caso de aquellas personas que cotizaron entre 35 y 40 años, es decir, prácticamente una vida laboral sin lagunas, este indicador llegó sólo a un 32,6%. Para el caso de las mujeres que recibieron la primera pensión en el mismo periodo la tasa de reemplazo promedio llegó a un 18,9%, mientras que aquellas trabajadoras que cotizaron entre 35 y 40 años lograron sólo un 24% en promedio.

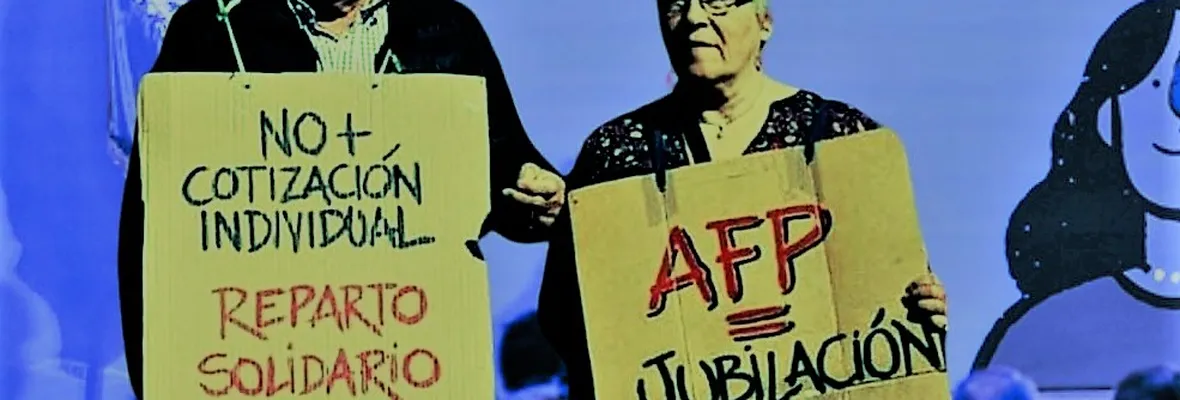

Actualmente se discute una reforma al sistema previsional y si bien ésta comenzó con ínfulas reformistas que planteaban un mini sistema mixto de pensiones (pues las cuentas individuales seguirían siendo las más relevantes dentro del esquema), hoy existe un supuesto acuerdo entre el gobierno y la oposición para dejar un sistema con más cuentas individuales y prácticamente nada de seguridad social, tal como el fracasado sistema vigente de las AFP.

La crisis previsional no se resuelve completamente a partir de reformas como la PGU, que incrementó el gasto público para servir de respirador artificial a las bajas pensiones de AFP y al sistema como tal. Al final del día es clave comprender por qué, así como las Fuerzas Armadas y de Orden defienden su sistema de reparto solidario público, el gran empresariado, la derecha y parte del oficialismo defienden con uñas y dientes el sistema de cuentas individuales de las AFP. Desde nuestro punto de vista, en algunos casos más que otros, el objetivo del sistema es planteado de forma honesta. Esto es, la defensa del sistema financiero, y el mercado de capitales. Quizás de manera más solapada lo que se defiende es, sobre todo, la posibilidad de amasar riquezas a manos llenas en un Chile que continúa siendo desigual, a costa de una clase trabajadora altamente despojada de derechos y relegada de sus espacios colectivos de construcción política, sin derecho siquiera a negociar sectorialmente.

El panorama puede sonar abrumador, pero la esperanza radica en saber que, así como este sistema tuvo un principio y una imposición violenta durante la dictadura, puede llegar a su fin. Lo que nadie garantiza es cual será la alternativa que lo sustituirá, pero lo seguro es que no se sostendrá ante la creciente evidencia de sus catastróficos resultados.